原标题:银行理财子公司新规落地!正式稿有了三大变化,最大看点是

图片来源:图虫创意

12月2日,市场期待已久的《商业银行理财子公司管理办法》(下称《管理办法》)正式出炉。

距离10月19日征求意见稿出炉已过去1个半月,那么,《管理办法》正式稿有哪些变化?又有哪些看点?

1

三大变化

记者对比发现,相比于征求意见稿,《管理办法》主要在以下几方面稍有变动:

1

其一,在股权管理方面,监管层采纳了市场机构反馈意见,在鼓励各类股东长期持有理财子公司股权、保持股权结构稳定的同时,为理财子公司下一步引入境内外专业机构、更好落实银行业对外开放举措预留空间。

2

其二,在自有资金投资方面,参照同类资管机构监管制度,适度放宽自有资金使用范围,允许理财子公司在严格遵守风险管理要求前提下,将一定比例的自有资金投资于本公司发行的理财产品。

此前,征求意见稿规定,“银行理财子公司不得用自有资金购买本公司发行的理财产品,不得为理财产品投资的非标准化债权类资产或权益类资产提供任何直接或间接、显性或隐性的担保或回购承诺”。

而《管理办法》放宽了这一要求,规定“银行理财子公司以自有资金投资于本公司发行的理财产品,不得超过其自有资金的20%,不得超过单只理财产品净资产的10%,不得投资于分级理财产品的劣后级份额”。

不过,《管理办法》也进一步作出了规定,银行理财子公司应当确保理财业务与自营业务相分离,理财业务操作与自营业务操作相分离,其自有资产与发行的理财产品之间不得进行利益输送。银行理财子公司不得为理财产品投资的非标准化债权类资产或权益类资产提供任何直接或间接、显性或隐性的担保或回购承诺。

3

其三,在内控隔离和交易管控方面,参照同类资管机构监管制度,在投资管理与交易执行职能相分离、建立公平交易制度和异常交易监控机制、对理财产品的同向和反向交易进行管控,以及从业人员行为规范等方面进一步细化了监管要求。

具体来看,《征求意见稿》要求,“银行理财子公司股权变更后持股5%以上的股东应当经股东资格审核”,而《管理办法》新增要求“银行理财子公司变更持股1%以上、5%以下股东的,应当在10个工作日内向银行业监督管理机构报告”。同时,在非标投资方面,《管理办法》还要求银行理财子公司理财产品投资于非标准化债权类资产的,应当实施投前尽职调查、风险审查和投后风险管理。

此外,《管理办法》新增一条规定,即“银行理财子公司应当将投资管理职能与交易执行职能相分离,实行集中交易制度”。银行理财子公司应当建立公平交易制度和异常交易监控机制,对投资交易行为进行监控、分析、评估、核查,监督投资交易的过程和结果,不得开展可能导致不公平交易和利益输送的交易行为。

2

最大看点

在《管理办法》中,最受业界关注的一条莫过于“理财子公司发行的公募理财产品可直接投资股票”。

在9月28日发布的“理财新规”(《商业银行理财业务监督管理办法》)中,银行公募理财产品需要借道各类公募基金间接进入股市,本次则从制度上放开了理财子公司进行股票投资的限制。

在股票投资集中度管理上,银行理财子公司全部开放式公募理财产品持有单一上市公司发行的股票,不得超过该上市公司可流通股票的15%。

交通银行金融研究中心首席银行分析师许文兵此前在接受《国际金融报》记者采访时表示,15%的上限要求,与理财新规中关于“商业银行全部理财产品持有单一上市公司可流通股30%”的规定有一定差异,体现了对公募产品相对严格的监管思路。可以预计银行系理财子公司成立后,相关投研团队的建立会成为重点之一,直接开展股票市场投资将进一步提速。

在风险管理方面,银保监会有关部门负责人称,《管理办法》要求建立风险准备金制度,要求理财子公司按照理财产品管理费收入10%计提风险准备金;要求理财子公司遵守净资本、流动性管理等相关要求。

据《国际金融报》记者采访了解,部分拟成立理财子公司的银行已在内部机构调整、老产品改造、投研体系建设等方面进行准备。

由于“公募理财产品能够直接投资于上市交易的股票”的这一条规定在征求意见稿中早已出现,因此在意见稿发布后,部分银行已经开始招聘相关人才,积极进行投研团队的建设。

3

18家入局

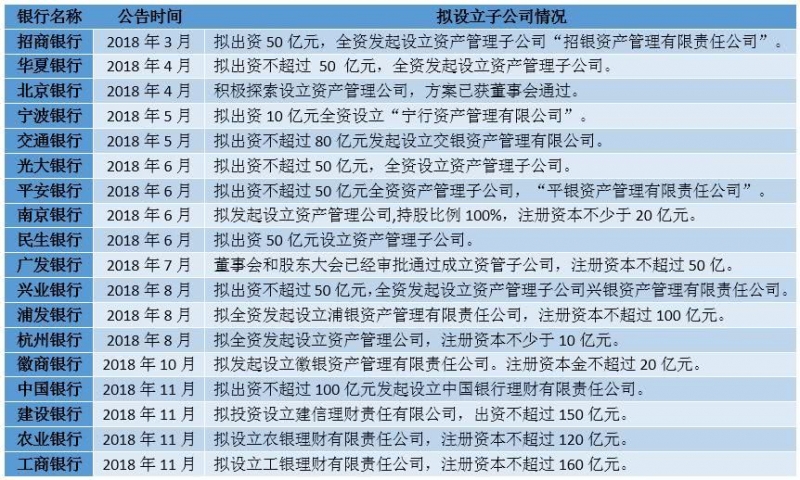

今年以来,陆续已有18家银行公布了设立理财子公司的计划。

具体情况如下表所示:

《管理办法》规定,理财子公司的最低注册资本为10亿元。

截至目前,已公告的18家银行中,工商银行出资额最多,拟出资不超过160亿元,其次是建设银行拟出资不超过150亿元,宁波银行、杭州银行出资额最小,拟出资均不超过10亿元。

许文兵指出,《管理办法》规定银行理财子公司的注册资本应当为一次性实缴货币资本,而10亿元的注册门槛相对较低。这一要求有利于加快推动中小银行理财业务转型的步伐,充分体现了监管机构鼓励商业银行设立子公司开展理财业务的监管思路。

不过,许文兵认为,虽然注册门槛相对较低,但并不意味着资本要求的放松。与商业银行自行经营理财业务不同,理财子公司未来的资本补充需求也将对商业银行的资本管理能力形成一定的挑战。

上述银保监会有关部门负责人透露,银保监会已着手制定银行理财子公司净资本和流动性管理等配套监管制度。